Eine eher offensive Strategie mit großen Renditeerwartungen ist die US-Tec-Top10-Strategie. Durch ein systematisches, wöchentlich überprüftes Investment in die zehn besten Aktien der US-amerikanischen Technologie-Börse Nasdaq sind hohe Erträge von bis zu 30% jährlich möglich.

Auf Gewinneraktien setzen

Die Idee hinter dem Konzept der US-Tec-Top10-Strategie: Setzen Sie immer auf die Gewinneraktien. Denn in der Regel performen Aktien, die sich in letzter Zeit überdurchschnittlich gut entwickelt haben, auch in der näheren Zukunft überdurchschnittlich. Dieser sogenannte Momentum-Effekt ist wissenschaftlich in zahlreichen Studien belegt.

Langfristige Outperformance durch die Momentum-Strategie

Beispielsweise wurde hier eine Outperformance des englischen Aktienmarktes durch die Momentum-Strategie über die letzten 108 Jahre nachgewiesen. Levy hat sich bereits in den 1960er Jahren mit dem Momentum-Effekt eingehender beschäftigt. Vom ihm stammt die „Relative Stärke nach Levy“, eine Kennzahl, mit der üblicherweise die Stärke eines Aktie im Verhältnis zu ihrem historischen Kurs ermittelt wird.

Relative Stärke nach Levy

Je weiter der aktuelle Kurs einer Aktie vom Durchschnittskurs über das letzte halbe Jahr nach oben abweicht, desto größer ist ihre relative Stärke. Es geht also um den mittelfristigen Momentum-Effekt, an dem hier partizipiert wird.

Unser Konzept vergleicht die relative Stärke der Aktien im Nasdaq 100 miteinander und investiert in die stärksten Unternehmen aus diesem Index. Für ein Kaufsignal werden strenge Kriterien angesetzt – nur die stärksten Aktien werden gekauft. Damit nicht wöchentlich zu große Umschichtungen stattfinden – diese würden nur unnötig Transaktionskosten verursachen – sind die Haltekriterien etwas lockerer. Verkauft wird erst bei einem nachhaltigen Trendbruch, natürlich wieder nach klaren Kriterien.

Performance

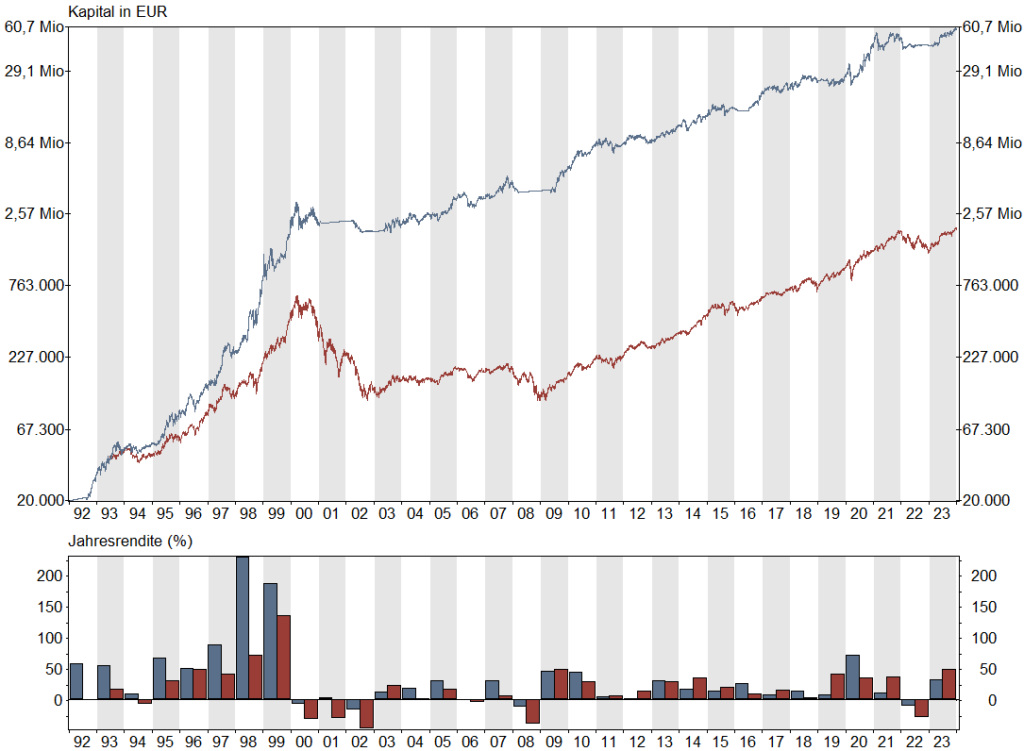

US-Tec-Top10

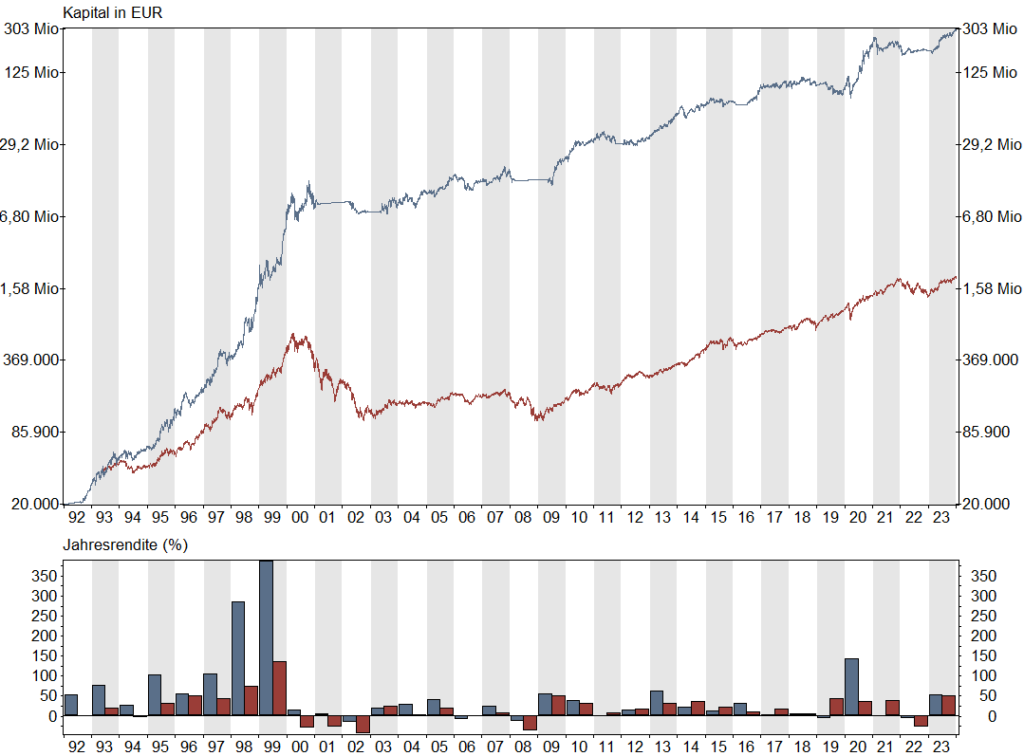

US-Tec-Top5

Das Investment in die 10 besten Nasdaq-100-Aktien brachte seit 1992 laut Backtest 28% Rendite p.a. bei gerade mal -41% maximalem Drawdown. Der Nasdaq100 brachte „nur“ 15% bei einem Drawdown von ganzen -83%. Ein potenzieller Anleger hätte also zwischendurch fast sein gesamtes Geld verloren und noch 17 Jahre warten müssen, bis er wieder auf Einstand war, wenn er gerade vor der Dotcom-Blase investiert hätte. Ein Top10-Anleger dagegen musste nur fünfeinhalb Jahre einen Verlust von maximal 40% verkraften.

Noch besser schnitt die Top5-Strategie ab: Zwar mussten Anleger hier wegen etwas geringerer Diversifikation einen Drawdown von fast -49% hinnehmen, dafür konnten sie eine Rendite von ganzen 33% jährlich einstreichen.

Bitte beachten Sie, dass Erträge der Vergangenheit nie eine Garantie für zukünftige Erträge darstellen. Für die veröffentlichten Daten übernehmen wir keine Gewähr.

Beispiele für Momentum-Aktien

Eine der Top-Aktien im Depot war Tesla. Der Elektroautomobil-Hersteller führte lange Zeit fast durchgehend die Liste der Momentum-Aktien an. Auch Zoom, Amazon, Nvidia und Meta sind Werte die lange im Depot lagen.

Protection-Modus

Mit diesem Ansatz sind Sie immer in die mittelfristig trendstärksten Aktien investiert. Allerdings gibt es bekanntlich Phasen des Abschwungs, in der oft alle Aktien gleichermaßen abgestraft werden – hier trifft es die Momentum-Aktien meist ebenso stark. Wenn man es schafft, in diesen Bärenmärkten und Crash-Phasen die Investitionsquote zu verringern, konnte man in der Vergangenheit das Verlustrisiko begrenzen und die durchschnittliche Rendite erhöhen.

Börsenampel detektiert Bärenmärkte

Dieser Protection-Modus wird nach einer speziellen Formel ausgelöst, die sich am S&P 500 orientiert. Dieser ist aufgrund seiner Marktbreite weniger volatil und kann damit verlässlicher die großen Trends anzeigen. Die S&P-500-Börsenampel hat dabei recht zuverlässig Bärenmärkte im Nasdaq-100 umschifft.

Besonders wichtig ist, dass die Börsenampel nicht zu früh und zu leichtfertig auf rot schaltet. Fehlsignale sind nicht nur ärgerlich, sie sorgen auch gerade bei kleineren Portfolios zu unnötigen Transaktionskosten. In den letzten 35 Jahren hat die Börsenampel nur 15 Mal vorübergehend auf rot geschaltet. Schaltet die Börsenampel auf rot, werden keine neuen Werte mehr aufgenommen (Kaufstopp), vorhandene Werte im Aufwärtstrend bleiben aber zunächst – immer wieder gibt es einzelne starke Werte, die sich gegen den Trend stemmen.

US-Staatsanleihen während der Bärenmärkte

Zeigt die Börsenampel rotes Licht werden stattdessen US-amerikanische Staatsanleihen gekauft. Diese sorgen für etwas Zusatzrendite in der Zeit, in der man auf Aktien verzichten muss. Die Börsenampel verringerte in der Vergangenheit nicht nur den maximalen Drawdown der Strategie, sie brachte zusätzlich noch Überrendite ein.

Warum Technologie-Aktien?

Theoretisch gibt es den Momentum-Effekt an allen Aktienmärkten. Aber die überwiegend im Technologiesektor aktiven Firmen im Nasdaq 100 bieten besonders viel Potential, da es sehr dynamische und trendstarke Aktien sind.

Chancen

- Der Momentum-Effekt ist gut dokumentiert und wissenschaftlich über lange Zeiträume festgestellt worden.

- Renditen von 20-30% pro Jahr sind möglich.

- Die Börsenampel hilft, größere Verluste zu vermeiden

- Die Umschichtungen sorgen dafür, immer in den besten Aktien investiert zu sein und sich auf einen größeren Abschwung einstellen zu können.

Risiken

- Die Strategie ist die meiste Zeit zu 100% in Nasdaq-Aktien investiert. Die Volatilität (Schwankungsbreite) des Portfolios kann sehr hoch sein, das Verlustrisiko ebenfalls. Der historische maximale Drawdown liegt bei -41% (Top10) oder -49% (Top5).

- Häufigere Umschichtungen sorgen für erhöhte Transaktionskosten. Im Durchschnitt fallen zwölf Trades (Top10) bzw. sechs Trades pro Jahr an. Wichtig ist daher ein Broker mit sehr günstigen Konditionen an den US-Märkten. (Beispiel: Gratisbroker oder Smartbroker mit 0 Euro pro Trade, Degiro mit ca. 55ct pro Trade)

Wie kann man in diese Strategie investieren?

Sie können die Strategie-Signale für nur 199 € pro Jahr abonnieren. Dafür erhalten Sie wöchentlich sonntags eine Email mit den genauen Informationen, welche Signale im System vorliegen, und wie diese konkret am Montag umgesetzt werden können. Gehandelt wird zur US-Börseneröffnung in der Regel um 15:30 deutsche Zeit (wegen verschobener Zeitumstellung manchmal 14:30 Uhr). Die Order kann aber bei den meisten Brokern auch zuvor schon platziert werden, so dass sie automatisch zur Eröffnung ausgeführt wird.